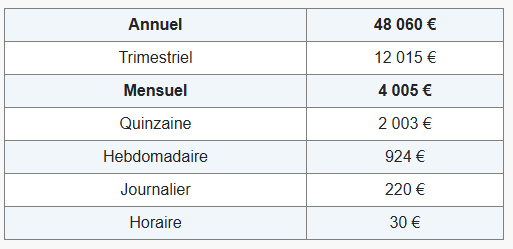

Plafond de sécurité sociale

Le BOSS, par communiqué du 21 octobre 2026, a annoncé le plafond de sécurité social 2026, qui sera confirmé par arrêté :

A noter : pour Mayotte, il sera fixé à 3022 €.

Source : https://boss.gouv.fr/portail/accueil/actualites.html

Bonus-Malus assurance chômage

Prolongation du dispositif jusqu’au 28/02/2026.

Source : https://www.urssaf.fr/accueil/actualites/bonus-malus-assurance-chomage.html

Réforme des allègements généraux 2026

1/ Suppression des seuils de déclenchement pour les compléments maladie et allocation familiales, ils sont applicables dès le 1er euro :

Exception : les employeurs appliquant une exonération spécifique dégressive (ZRR/ZFRR, ZRD, ZFU, AAD, LODEOM, TO-DE), continueront de bénéficier des seuils de déclenchement des compléments, précisés dans la LFSS 2025.

2/ Réforme de la réduction générale dégressive :

Modification de la valeur maximale T, respectivement fixée à :

- à 0,3973 pour les employeurs de moins de 50 salariés,

- et à 0,4013 pour les employeurs de 50 salariés et plus.

La valeur Tmin garantit un seuil minimal d’exonération de 2% dans tout son champ d’action : elle est maximale pour les salaires au SMIC, et dégressive au-delà pour devenir nulle à son point de sortie fixé à 3 SMIC.

Le coefficient P est fixé à 1.75 pour 2026.

La formule de calcul sera établie de la façon suivante :

« Coefficient » = Tmin + ( Tdelta × [ (1/2) × (3 × ( SMIC calculé pour un an + (SMIC horaire × nombre d’heures supplémentaires ou complémentaires) ) / rémunération annuelle brute – 1) ] P

La valeur du SMIC à retenir sera celle de la période d’emploi, elle ne sera plus figée. Il est précisé qu’en cas d’absence non rémunérée, les éléments entrant dans le calcul devront être ceux dont le calcul est strictement proportionnel à l’absence.

Décret du 4 septembre 2025 : https://www.legifrance.gouv.fr/jorf/id/JORFTEXT000052194026

Loi de finances de SS 2025 : https://www.legifrance.gouv.fr/jorf/id/JORFTEXT000051269481

Contributions conventionnelles en DSN

- Pour certaines branches professionnelles ayant conclu un accord avec les organismes de recouvrement, les contributions de formation conventionnelle seront désormais collectées par l’URSSAF dès le 1er janvier 2026.

- Les déclarations se feront automatiquement en fonction de l’IDCC déclaré dans la fiche établissement, et de la localisation de l’établissement le cas échéant.

| Contribution conventionnelle | IDCC | Nom de la branche | Taux |

| Dialogue social | 489 | Industries du cartonnage | 0,02% |

| 843 | Boulangerie pâtisserie artisanale | 0,25% | |

| 0,65% en Bouches-du-Rhône | |||

| 953 | Charcuterie de détail | 0,45% | |

| 1267 | Pâtisserie | 0,28% | |

| 1286 | Confiserie, chocolaterie, biscuiterie | 0,15% | |

| 1431 | Optique-lunetterie de détail | 0,08% | |

| 1979 | Hôtels Cafés Restaurants | 0,05% | |

| Formation professionnelle | 1979 | Hôtels Cafés Restaurants | 2026 : 0,20% |

| 2027 : 0,35% | |||

| 2028 et années suivantes : 0,50% |

Loi « Sénior »

- CDI de valorisation de l’expérience (article 4): dispositif qui vise à conclure un CDI avec un demandeur d’emploi d’au moins 60 ans (ou 57 par disposition de branche étendue) qui n’est pas en âge de bénéficier d’une pension retraite à taux plein, qui permet à l’employeur d’être exonéré de contribution patronale de 30% sur l’indemnité de mise à la retraite.

- Temps partiel fin de carrière (article 6) : le dispositif (non cumulable avec la retraite progressive), permet par accord collectif, d’affecter une partie de l’indemnité de départ en retraite à la rémunération mensuelle, pour le salarié qui souhaite passer à temps partiel ou en forfait jours réduits. Le régime social et fiscal de l’indemnité de retraite n’est pas modifié. Pour le moment, aucun paramétrage spécifique n’est attendu en DSN pour ces deux dispositifs.

Source : Loi n° 2025-989 JORF n°0252 du 25 octobre 2025

Modalités déclaratives DSN : https://net-entreprises.custhelp.com/app/answers/detail_dsn/a_id/3301/~/le-contrat-de-valorisation-de-lexp%C3%A9rience

APECITA

Pour les entreprises relevant de la production agricole, et à compter de la période de paie du 1er janvier 2026, la cotisation Apecita, auparavant collectée par la CPCEA, le sera désormais par la MSA.

Si des régularisations des périodes antérieures à 2026 devaient avoir lieu, la CPCEA restera collectrice pour ces périodes là.

Source : https://www.msa.fr/lfp/web/msa/actualites-employeur